Brasil

Saiba como fazer a Declaração do Imposto de Renda 2017

A estimativa é que sejam enviadas 28,3 milhões de declarações até o prazo final, 28 de abril.

A estimativa é que sejam enviadas 28,3 milhões de declarações até o prazo final, 28 de abril.

Desde o dia 2 de março, a Receita Federal está recebendo a Declaração do Imposto de Renda Pessoa Física (IRPF) 2017. A estimativa é que sejam enviadas 28,3 milhões de declarações até o prazo final, 28 de abril. A Agência Brasil preparou um passo a passo a fim de esclarecer as dúvidas sobre como preencher e enviar a declaração do IRPF, bem como os documentos necessários. Para esclarecimentos extras, é possível utilizar o formulário que está no fim desta página. Confira:

Parte 1: antes de começar a declaração

A) Saiba se você precisa declarar o Imposto de Renda

O primeiro ponto é saber se você realmente precisa fazer a declaração do Imposto de Renda. O que define a obrigatoriedade da declaração é a renda obtida em 2016. Precisam declarar Imposto de Renda pessoas que se encaixam em, no mínimo, uma dessas situações: receberam acima de R$ 28.559,70 em rendimentos tributáveis (que ainda não tiveram impostos pagos); R$ 40 mil em rendimentos não tributáveis ou descontados na fonte; R$ 142.798,50 de lucro em atividade rural ou que tenham propriedades de bens e direitos acima de R$ 300 mil.

B) Junte os documentos necessários

Caso você tenha que declarar Imposto de Renda, é importante reunir os documentos necessários para fazer a declaração. Apesar de nenhum comprovante ser anexado no programa do IRPF, é bom ter os seguintes documentos em mãos (ou pelo menos cópias):

– Número do CPF de dependentes, número do CPF e CNPJ de fontes pagadoras (de preferência com as notas fiscais ou documentos comprobatórios), comprovante anual de rendimentos das fontes pagadoras (no caso de salários ou serviços prestados), comprovante de gastos dedutíveis no Imposto de Renda (como os de educação, saúde ou gastos com previdência).

Dependendo dos pagamentos, rendimentos, bens e doações que você fez, também é importante ter documentos comprobatórios. “O ideal é que os documentos sejam guardados para conferência no período de cinco anos”, afirma o supervisor nacional do Imposto de Renda, Joaquim Adir Figueiredo.

É importante ter o número do recibo da declaração passada do IRPF. Adir afirma que preencher o campo relativo ao número da declaração passada ajuda a combater fraudes.

C) Faça download do programa do IRPF 2017

O download do programa do IRPF 2017 pode ser feito diretamente no site da Receita Federal. Na página, você escolhe se baixa o programa para computador ou o aplicativo para dispositivos móveis (Android ou iOS).

Parte 2: fazendo a declaração

A) Preencha os dados básicos

Após fazer o download do programa do IRPF, você está pronto para começar a sua declaração. Logo na tela inicial, o programa vai pedir para você colocar o seu nome e CPF. Preencha e aperte “OK”. O registro da sua declaração ficará salvo no seu computador. Caso você queira continuar o preenchimento em outra oportunidade, só vai precisar clicar em “abrir declarações recentes”.

Ainda há a possibilidade de você importar os dados do IRPF 2016 ou a declaração pré-preenchida. Nesses casos, você já deve ter o arquivo (exportado do IRPF 2016 ou de outro programa) para preenchimento da declaração em seu computador. Se você importou a declaração de anos anteriores, os dados de identificação serão importados automaticamente. Nesse caso, é só conferir se está tudo certo.

Caso você não tenha importado a sua declaração, o primeiro item a ser preenchido é o de identificação do contribuinte (no programa está como “Ident. Do Contribuinte”). De início, você deve escolher se vai fazer a declaração de ajuste anual original ou a retificadora.

Caso você tenha declarado Imposto de Renda em 2016, o programa vai pedir o número do recibo da última declaração. Contribuintes que não declararam Imposto de Renda em 2016 podem deixar o campo em branco. Além de dados básicos, como CPF, número do Título Eleitoral e endereço, o contribuinte deve escolher a sua ocupação principal. As opções de preenchimento já estão pré-escolhidas no programa.

B) Dependentes e alimentandos

Depois de preencher os dados básicos, você deve colocar os dados de dependentes e alimentandos na declaração. Para incluir dependentes ou alimentandos, é só escolher a aba (“dependentes” ou “alimentandos”), clicar em “novo” e preencher os dados. Na hora de declarar o dependente ou alimentando, é preciso preencher o nome, CPF (para quem tem mais de 12 anos) e data de nascimento.

Podem ser declarados como dependentes companheiro com que o contribuinte tenha filho ou conviva há mais de cinco anos, cônjuge, filho ou enteado de até 21 anos (se o filho estiver estudando em escolha técnica ou universidade, o limite é de 24 anos), pais, avós ou bisavós que não paguem imposto ou menor de até 21 anos de que a pessoa seja tutora.

Podem ser declarados alimentandos todas as pessoas para as quais o contribuinte pague pensão por meio de decisão judicial ou acordo feito por meio de escritura pública. A mesma pessoa não pode ser declarada como dependente e alimentanda. Por cada dependente, você terá desconto de R$ 2.275,08, além dos gastos dedutíveis com ele.

Joaquim Adir explica os gastos com alimentando que podem ser deduzidos:

Tantos os gastos médicos e com educação como as despesas com pensão judicial são declaradas na aba “pagamentos efetuados” (que você verá mais para frente).

C) Hora de declarar os rendimentos

Uma das partes da declaração de Imposto de Renda em que é preciso ter mais atenção é a relativa aos rendimentos recebidos. Deixar de declarar rendimentos (mesmo que não tributáveis) pode fazer o contribuinte cair na malha fina. No programa da Declaração do Imposto de Renda, os rendimentos são divididos em “tributáveis recebidos de pessoa jurídica”, “tributáveis recebidos de pessoa física/exterior”, “isentos e não tributáveis”, “tributáveis de PJ” e “recebidos acumuladamente”. Ter o comprovante anual de rendimentos é necessário para você colocar os valores corretos.

O primeiro campo que você vai preencher é o de rendimentos “tributáveis recebidos de pessoa jurídica”. É nessa aba que deve ser declarado o ganho com salários, décimo terceiro salário e pagamentos como contribuição previdenciária e imposto retido da fonte. Ganhos com prestação de serviço de pessoas físicas para pessoas jurídicas também devem ser declarados nesse campo. Você deve colocar o CNPJ da fonte pagadora e deve declarar, se for o caso, os rendimentos recebidos por dependentes.

O segundo campo é o de “valores recebidos de pessoas físicas ou do exterior”. Nesse campo há duas abas. Na primeira, você deve declarar os ganhos com serviços prestados a pessoas físicas (seja de prestação de serviços ou honorários). É preciso informar o CPF do pagador para preencher os dados. Na segunda aba desse campo, há o espaço para preencher ganhos com aluguéis, “outros” e recebidos do exterior.

Também devem ser declarados gastos com Previdência oficial, dependentes, pensão alimentícia e gastos com livro caixa e pagamentos feitos com Carnê-Leão (que também podem ser importados). Declarar esses gastos pode ajudá-lo a deduzir valores do IRPF.

O terceiro item a declarar são os “rendimentos isentos e não tributáveis”. Ganhos com bolsas de estudos, com alguns tipos de investimentos, restituição do Imposto de Renda e outras fontes devem ser preenchidos. Ao todo, o programa do IRPF apresenta 26 opções (incluindo outros) de ganhos dessa natureza. Tudo que está nesse campo é livre de impostos.

Para terminar esta parte, o contribuinte tem que declarar os “rendimentos sujeitos à tributação exclusiva” (que inclui participação nos lucros, rendimentos de aplicações financeiras e juros sobre capital próprio) e “rendimentos recebidos acumuladamente’ (relativos a outros anos, mas recebidos no último ano-calendário). Caso o Imposto de Renda não tenha sido descontado na fonte, o ajuste de pagamentos dessas naturezas terão de ser feitos na declaração anual.

Outros ganhos não estão incluídos na aba “ficha de declaração”. Se o contribuinte teve ganhos com atividade rural acima de R$ 142.798,50, ele deve preencher a aba “receitas e despesas anuais”. Caso os dados já estejam registrados em livro caixa, é possível fazer a importação de dados. Após preencher as receitas e despesas, deve-se escolher se a tributação será feita pelo limite de 20% ou pelo resultado. Vale lembrar que bens (imóveis, rebanho e maquinário) também devem ser declarados.

Também não estão incluídos na aba “ficha de declaração” os ganhos com bens imóveis, bens móveis, moeda estrangeira e ganhos em operações comum/Day Trade (como ações, ouro e fundos de investimento imobiliário). Todos esses dados, com exceção dos relativos às operações comuns, podem ser importados de outros programas da Receita Federal.

D) Declare os pagamentos efetuados

Depois de declarar os rendimentos, é hora de declarar os pagamentos com o Imposto de Renda. Dependendo dos tipos de pagamentos declarados, é possível deduzir ou até descontar valores devidos ao final da declaração.

O primeiro campo a ser preenchido é o de “imposto pago/retido”. Para evitar a bitributação (o pagamento duplicado de impostos), é preciso informar pagamentos de impostos complementares pagos por meio de Documento de Arrecadação de Receitas Federais (Darf) e impostos pagos no exterior. Os outros itens do campo (“Imposto de Renda retido na fonte” e “pagamentos com Carnê-Leão”) são preenchidos de acordo com as informações colocadas da declaração de rendimentos recebidos de pessoa jurídica (no caso do imposto na fonte) ou rendimentos recebidos de pessoa física ou exterior (no caso do Carnê-Leão).

O campo seguinte é o de pagamentos efetuados. É nesse campo que você deve colocar as despesas dedutíveis no Imposto de Renda (como gastos com educação, saúde, previdência complementar e pensão alimentícia). Outros gastos não dedutíveis (como pagamento de aluguéis) também estão nesse campo. Apesar de não dedutíveis, recomenda-se colocar o máximo possível de pagamentos realizados. Quanto mais informações forem declaradas, menores as chances de o contribuinte cair na malha fina.

Para declarar os pagamentos realizados, é preciso escolher o código do pagamento, se a despesa foi realizada com titular, dependentes ou alimentandos, o CNPJ ou CPF de quem recebeu o pagamento, o nome da empresa ou pessoa que recebeu, o valor pago e, se for o caso, o valor da parcela não dedutível.

Quem realizou doações deve declará-las nos campos “doações efetuadas” e “doações a partidos políticos e candidatos”. Assim como no caso de pagamentos, apenas alguns tipos de doações podem ser deduzidas do Imposto de Renda.

De acordo com a Receita Federal, podem ser deduzidos até 6% do imposto devido com doações para as seguintes áreas: incentivo à cultura, incentivo à atividade audiovisual, incentivo ao desporto e doações – Estatuto do Idoso. Outras doações devem ser declaradas, mas não garantem dedução no imposto devido.

E) Bens, direitos, dívidas e ônus

Antes de checar se está tudo certo e entregar a declaração, ainda é preciso preencher os campos que falam a respeito de “bens e direitos” e “dívidas e ônus”. Eles não vão modificar o valor devido do Imposto de Renda, mas devem ser declarados para evitar que a pessoa caia na malha fina.

Devem ser declarados imóveis, veículos, embarcações e aeronaves, bens móveis com valor maior do que R$ 5 mil (como joias), saldos de conta-corrente, poupança e demais aplicações financeiras que tenham mais de R$ 140 e conjunto de ações, cotas ou quinhão de capital de uma mesma empresa cujo valor seja igual ou superior a mil reais.

Para declarar, você deve escolher o tipo de bem (há uma lista pré-definida pela Receita Federal), o país em que o bem se encontra, descrevê-lo e colocar a situação dele em 31/12/2015 e em 31/12/2016. Caso o bem tenha sido adquirido durante o ano de 2016, o valor do campo referente a 2015 deve ser 0,00.

Quaisquer tipos de dívidas devem ser preenchidos no campo “dívidas e ônus reais”. Para preencher o campo, você deve discriminar o tipo de dívida, a natureza do credor e os valores.

Um detalhe importante: financiamentos de imóveis não devem entrar no campo “dívidas e ônus reais”. Eles devem ser descritos no item “situação” do campo “bens e direitos”.

Parte 3: entregando a declaração

Depois dos preenchimentos, finalmente chegou o momento de entregar a Declaração de Imposto de Renda. A primeira ação que você deve fazer é entrar no campo “pendências” e verificar se já alguma informação incompleta na declaração. Casos haja algum erro (sinalizado por um triângulo vermelho), ele tem que ser corrigido para que a declaração seja entregue. Caso tenha algum aviso (sinalizado por um triângulo amarelo), a declaração pode ser feita. Porém, é desejado que o campo pendências fique sem avisos.

Feito isso, é preciso escolher entre o tipo de declaração que você vai fazer: por Deduções Legais ou Desconto Simplificado. É aconselhável verificar os valores e escolher a que garanta um valor menor de pagamento (ou, se for o caso, um valor maior de restituição). Depois disso, só é preciso entregar a declaração clicando em “entregar a declaração”. Neste ano, não é mais preciso usar o programa Receitanet para entregar a declaração. Tudo pode ser feito pelo programa do IRPF.

Caso haja imposto devido, o contribuinte pode fazer a impressão dos boletos de pagamento no próprio programa de Imposto de Renda. É possível fazer o parcelamento em até oito vezes. Porém, serão cobrados juros da Taxa Selic + 1% ao mês. Caso você tenha valores de restituição a receber, é possível fazer isso.

Também é possível imprimir a Declaração do Imposto de Renda e outros documentos (como Darf, Informes de Rendimentos e Planos de Saúde) utilizados para fazer a declaração. O prazo final para percorrer a “maratona” do Imposto de Renda é 29 de abril. Caso você ainda tenha alguma dúvida, pode consultar o guia do Imposto de Renda da Receita Federal ou fazer uma pergunta no formulário abaixo.

Siga-nos em nossas redes sociais Facebook, Twitter e Instagram. Você também pode ajudar a fazer o nosso Blog, nos enviando sugestão de pauta, fotos e vídeos para nossa a redação do Blog do Silva Lima por e-mailblogdosilvalima@gmail.com ou WhatsApp (87) 9 9937-6606.

Brasil

Vereador é preso suspeito de estuprar menina de 14 anos no Maranhão

O vereador de Peritoró (MA) Antônio Sousa de Araújo (PSD), de 47 anos, foi preso na quinta-feira (6/3) por suspeitas de estupr4r uma adolescente de 14 anos. Além disso, o vereador, conhecido popularmente como “Madruga”, também destruiu o celular da vítima.

Segundo informações da Polícia Civil do Maranhão (PCMA), o crime teria ocorrido no dia 1º de novembro de 2024 e, na ocasião, a vítima teria aceitado uma carona do vereador para retornar à residência dela, após deixar uma amiga em outra localidade do município.

Diante das evidências, a Polícia Civil representou pela prisão temporária do vereador. O pedido foi atendido e a prisão ocorreu no distrito de São João das Neves, em Peritoró, onde mora e preside a associação de moradores.

Após a prisão, a Justiça encaminhou o vereador à Unidade Prisional de Ressocialização de Coroatá, onde ele permanecerá à sua disposição. Antônio pode responder pelos crimes de estupr0 majorado e dano qualificado.

Ao Tribunal Superior Eleitoral, o vereador declarou ser casado e ter a profissão de agricultor. Antônio, que é natural de Coroatá, no Maranhão, assumiu o cargo de vereador de Peritoró nas Eleições Municipais de 2024.

Foto Reprodução

Por metropoles

Seja sempre o primeiro a saber. Baixe os nossos aplicativos gratuito.

Siga-nos em nossas redes sociais Facebook, Twitter e Instagram. Você também pode ajudar a fazer o nosso Blog, nos enviando sugestão de pauta, fotos e vídeos para nossa a redação do Blog do Silva Lima por e-mail blogdosilvalima@gmail.com ou WhatsApp (87) 9 9937-6606 ou 9 9155-5555.

Brasil

Prefeitura de Mauriti pretende gastar R$ 749 mil com lavagens de veículos

A Prefeitura de Mauriti, no Cariri, deve gastar até R$ 749,9 mil com a lavagem de veículos ao longo deste ano. A licitação, homologada em fevereiro, teve como vencedora uma empresa de Canindé.

O processo licitatório previa a realização de 12.800 serviços. Somente para motos, o contrato estipula 11.112 lavagens, totalizando R$ 11,4 mil. Já com ônibus, o gasto previsto é de aproximadamente R$ 276 mil para 3.456 lavagens.

Texto: Rogério Brito

Foto: Reprodução

Seja sempre o primeiro a saber. Baixe os nossos aplicativos gratuito.

Siga-nos em nossas redes sociais Facebook, Twitter e Instagram. Você também pode ajudar a fazer o nosso Blog, nos enviando sugestão de pauta, fotos e vídeos para nossa a redação do Blog do Silva Lima por e-mail blogdosilvalima@gmail.com ou WhatsApp (87) 9 9937-6606 ou 9 9155-5555.

Brasil

Mãe é presa acusada de envenenar e matar filho autista no Rio de Janeiro

Uma mulher, identificada como Pâmela Luiza Azevedo Dias, foi presa acusada de envenenar o filho autista não verbal Emanuel da Silva Dias, de 4 anos, no sábado (1º/3) em Honório Gurgel, zona norte do Rio de Janeiro.

A criança foi socorrida, sendo levada para o Hospital Carlos Chagas, mas não resistiu. De acordo com o Corpo de Bombeiros, o quartel de Guadalupe foi chamado, ainda no mesmo dia, para realizar o trabalho de remoção do corpo de Emanuel para o Instituto Médico Legal (IML) Afrânio Peixoto.

No momento, Pâmela está internada sob custódia na mesma unidade hospitalar onde o filho foi atendido, pois também ingeriu o veneno.

A ocorrência está sendo investigada pela Delegacia de Hom1cídi0s da Capital, que prendeu a mãe em flagrante. Os policiais estão em diligências para investigar a motivação do crime.

De acordo com informações do pai da criança à polícia, Pâmela apresentava um abalo psicológico causado pelo divórcio e que já ame4çava cometer o crime. (Via: @osaogoncalo)

Foto reprodução

Seja sempre o primeiro a saber. Baixe os nossos aplicativos gratuito.

Siga-nos em nossas redes sociais Facebook, Twitter e Instagram. Você também pode ajudar a fazer o nosso Blog, nos enviando sugestão de pauta, fotos e vídeos para nossa a redação do Blog do Silva Lima por e-mail blogdosilvalima@gmail.com ou WhatsApp (87) 9 9937-6606 ou 9 9155-5555.

-

Brasil7 anos atrás

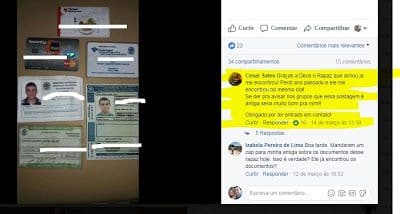

Brasil7 anos atrásAtenção!!!! BOATO do WHATSAPP: Documentos perdidos CÉSAR AUGUSTO NEVES SALES

-

Saúde6 anos atrás

Saúde6 anos atrásSaúde: Está tudo bem em sangrar depois do sexo anal?

-

Destaque6 anos atrás

Destaque6 anos atrásSalgueiro: seis bandidos mortos ao tentarem roubar avião de transporte de valores

-

Brasil9 anos atrás

Brasil9 anos atrásArte: Manualidades que inspiram

-

Brasil3 anos atrás

Brasil3 anos atrásAmparo é o 1º município de SP a retomar quarentena após salto de casos de covid

-

Entretenimento6 anos atrás

Entretenimento6 anos atrásJoão Campos e Lara Santana, terminam o noivado

-

Sem categoria6 anos atrás

Sem categoria6 anos atrásEx-presidiário é executado na Vila Carolina em São José do Belmonte

-

Sem categoria6 anos atrás

Sem categoria6 anos atrásBelmonte: Mãe procura filha desaparecida a oito anos